Der Preisauftrieb in Deutschland hat sich im März weiter beschleunigt. Mittlerweile ist dieses Thema auch bei den Mainstream-Medien angekommen. Wir weisen schon seit vielen Jahren daraufhin, dass dieses Geldsystem für einen permanenten Kaufkraftschwund sorgt – völlig unabhängig von Corona oder Krieg. Diese beiden Ereignisse sind nicht Ursache, sondern Beschleuniger der Geldentwertung. Es gibt einen engen, direkten Zusammenhang zwischen der Entwicklung von Schulden, Geldmenge und Goldpreis:

1. Der Euro hat seit seiner Gründung schon 86 Prozent seiner Kaufkraft gegenüber Gold verloren!

Soviel Gold bekam man für 100 Euro:

2.1.1999: 12,7977 Gramm Gold

4.4.2022: 1,7707 Gramm Gold

Für 100 Euro bekommt man heute 86,2 Prozent weniger Gold, als noch beim Start der Euro-Währung vor 23 Jahren.

Der enorme Kaufkraft-Verlust obenstehender Schuldgeld-Währungen ist kein Unfall, sondern erfolgte systembedingt zwangsläufig.

Es lässt sich heute schon sicher prognostizieren: Der Euro wird in den nächsten Jahren von seiner heutigen Kaufkraft weitere 86 Prozent gegenüber

2. Das Geldsystem

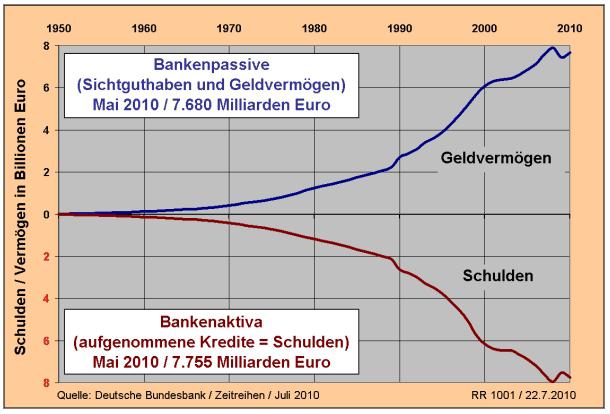

Wenn man sich das Geldsystem bildlich vorstellen möchte, ist die neben-stehende Grafik dafür bestens geeignet:

Dem Geldvermögen stehen Schulden in nahezu gleicher Höhe gegenüber, weil neues Geld nur durch neue Kredite entsteht. Bei einer Kreditvergabe erfolgt auf einem Darlehenskonto eine Sollbuchung und auf einem Girokonto die entsprechende Habenbuchung.

Somit wachsen Schulden und Geldvermögen gleichermaßen.

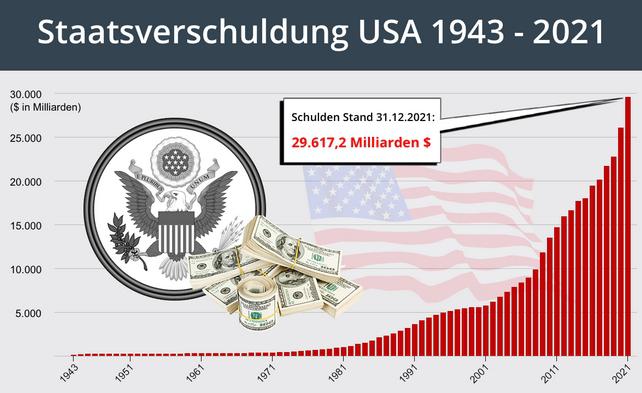

3. Das Schulden-Wachstum

Aktuell beläuft sich die Staatsverschuldung der USA auf 30,4 Billionen USD.

Als 1980 Reagan als US-Präsident gewählt wurde, belief sich die US-Staatsverschuldung auf eine Billion USD.

Innerhalb den letzten 42 Jahren wuchs der US-Schuldenberg mit einer durchschnittlichen Jahresrate von rund 8,5 Prozent. Dabei war es völlig egal, ob Demokraten oder Republikaner die Regierung stellten.

Diese Wachstumsrate von 8,5 Prozent pro Jahr wird höchstwahrscheinlich auch in den nächsten Jahren konstant bleiben. Somit wird sich die US-Staatsverschuldung weiterhin etwa alle 8,5 Jahre verdoppeln! Folglich wird bis zum Jahr 2030 die US-Staatsverschuldung auf 61 Billionen USD anwachsen und die 100 Billionen USD-Marke wird in 2036 erreicht werden.

4. Das Geldmengen-Wachstum

Nebenstehend der Verlauf der Eurozonen- Geldmenge M1. Diese ist in den letzten 42 Jahren um 7,98 % pro Jahr gewachsen. Also ähnlich dynamisch, wie die US-Staatsschulden.

Auf den ersten Blick besteht zwischen den langfristigen Wachstumsraten der US-Staats-schulden und der Eurozonen-Geldmenge M1 kein direkter Zusammenhang.

Allerdings ist auffällig, dass die durchschnittliche jährliche Wachstumsrate meist zwischen acht und neun Prozent liegt, egal um welche Schulden- oder Geldmengen es sich handelt (bezogen auf Eurozone und USA).

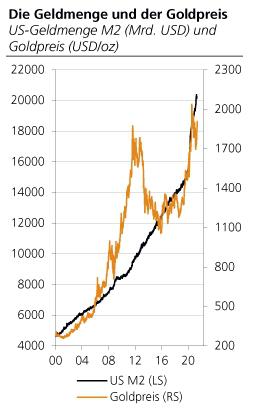

5. Der Goldpreis wächst mit der Ausweitung der Geldmenge

Nebenstehend ist die Entwicklung der US-Geldmenge M2 über den Zeitraum der letzten 23 Jahre abgebildet (schwarze Linie). Die gelbe Linie bildet den Verlauf des Goldpreises in USD ab.

Es ist erkennbar, dass zwischen beiden Wachstumsverläufen ein enger Zusammen-hang besteht. Auch wenn gelegentlich eine Linie der anderen kurzzeitig etwas vorausläuft, kehrt sie doch wenig später wieder auf ihren Wachstumspfad zurück.

Die jährlichen Wachstumsraten von Schulden und Geldmengen bewegen sich in der Bandbreite zwischen acht und neun Prozent.

Ein ähnliches Ergebnis liefert der Goldpreis im nebenstehend abgebildeten Zeitraum der letzten 22 Jahre:

Eine Unze Gold kostete am 4.1.2000 282 USD. Am 4.4.2022 beläuft sich der Preis auf 1930 USD. Genannt sind jeweils die Londoner Fixingpreise in USD.

Hieraus errechnet sich ein durchschnittliches Preiswachstum von 9,03 Prozent pro Jahr, für den Zeitraum der letzten 22 Jahre und 3 Monate!

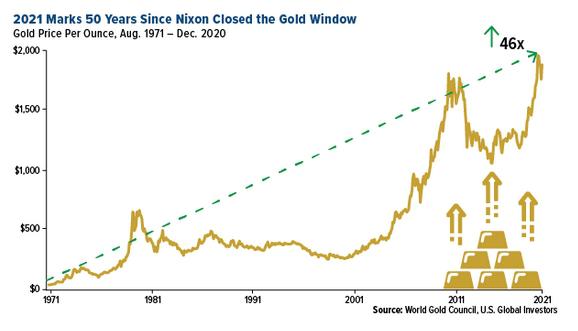

6. Wertsteigerung des Goldes in unterschiedlichen Zeiträumen

Entwicklung des Goldpreises

52 Jahre in USD

01.01.1970: 35 USD

04.04.2022: 1.930 USD

Ergebnis: + 8,00 % p.a.

23 Jahre in Euro

04.01.1999: 243 Euro

04.04.2022: 1.757 Euro

Ergebnis: + 8,88 % p.a.

Diese Grafik bildet den Zeitraum 1971 bis 2020 ab. Im Chart steht, dass der Goldpreis im abgebildeten Zeitraum um das 46-fache gestiegen ist. Der aktuelle Goldpreis beläuft sich mittlerweile auf das 55-fache des Preises von 1970.

Goldbesitzer erzielten in den letzten Jahrzehnten hohe steuerfreie Wertsteigerungen zwischen acht und neun Prozent pro Jahr. Dieses Ergebnis ist eine zwangsläufige Folge, weil die Euro- und Dollar-Geldmengen seit Jahrzehnten mit einer ähnlich hohen Wachstumsrate pro Jahr ausgeweitet werden.

7. Der Goldpreis ist in letzten 23 Jahren stärker gestiegen als der Dow-Jones-Index!

Der Dow-Jones-Index dürfte weltweit der bekannteste Aktien-Index sein. In diesem sind 30 sehr große US-Aktiengesellschaften enthalten. Der Index hatte am 4.4.2022 einen Stand von 34.870. Eine Unze Gold kostete am gleichen Tag 1.930 USD.

Somit beläuft sich die Dow-Gold-Ratio auf 18 (Berechnung: 34.870 geteilt durch 1.930). Der Wert des Dow-Jones-Index ist also 18-mal höher als der Wert einer Unze Gold. Diese Messzahl ist hilfreich, wenn man die Wertentwicklung von Aktien-Indizes mit der Gold-Wertentwicklung über lange Zeiträume vergleichen möchte.

Im Jahr 1999 lag die Ratio bei 40 – siehe Chart. Somit war die Gold-Wertsteigerung in den letzten 23 Jahren deutlich höher, als die des Dow-Jones-Index.

Wertentwicklung seit der Finanzkrise:

Dow-Jones

15.09.2008: 11.422

04.04.2022: 34.870 + 8,64 % p.a.

Gold in Euro steuerfrei

15.09.2008: 546

04.04.2022: 1.757 + 9,06 % p.a.

Berücksichtigen sollte man bei diesem Vergleich, dass Aktien Dividenden ausschütten (steuerpflichtig) und die Gewinnrealisierung bei Aktien auch steuerpflichtig ist. Edelmetalle-Besitzer haben zwar keine Dividenden-Einnahmen, können die Wertsteigerung aber komplett steuerfrei vereinnahmen.

Gemäß der obigen Berechnung kommt der Dow-Jones-Index seit der Lehman-Pleite am 15.09.2008 (Ausbruch der Finanzkrise) bis heute auf eine durchschnittliche Wachstumsrate von 8,64 % pro Jahr. Der Goldpreis erreichte in diesen 13,5 Jahren eine durchschnittliche jährliche Wertsteigerung von 9,06 % .

8. Die Geldmenge wächst wesentlich schneller als die Wirtschaft

Seit Jahrzehnten wächst die Geldmenge (rote Linie) weitaus stärker als die Wirtschaft (schwarze Linie); sowohl in den USA, wie auch in der Eurozone.

Dass Euro und Dollar deshalb an Kaufkraft verlieren, ist eine Selbstverständlichkeit.

Wie weiter oben aufgezeigt, wächst die Geldmenge im Jahresdurchschnitt zwischen 8 und 9 Prozent.

Das durchschnittliche Wirtschaftswachstum in der Eurozone belief sich in den letzten 20 Jahren auf nur 1,4 Prozent.

Der somit permanent entstehende Geldüberhang von rund 7 Prozent pro Jahr, führt unweigerlich zum Kaufkraft-Verlust der Euro- oder Dollar-Währung, in etwa gleicher Höhe. Die staatliche Inflationsrate bildet nicht die Realität ab.

Vielen Menschen ist vermutlich nicht bewusst, dass ihre Ersparnisse ständig durch das Zusammenwirken von Notenbank und Staat verwässert werden. Wenn die Geldmenge um acht bis neun Prozent pro Jahr ausgeweitet wird und dem kein entsprechend hohes Wirtschaftswachstum gegenübersteht, wird die Währung unweigerlich an Kaufkraft verlieren.

Da die Wachstumskurven von Geldmenge und Wirtschaft in den nächsten Jahren, mindestens in ähnlicher Geschwindigkeit wie bislang, weiter auseinanderlaufen werden, wird die schleichende Entwertung des Geldes unvermindert weitergehen. Indem man Edelmetalle als Wertspeicher für seine Ersparnisse verwendet, kann man dieser Entwicklung entgegenwirken.

9. Die Geldmenge wächst wesentlich schneller als die Goldmenge

Wenn man das Wachstum der Geldmenge mit dem der Goldmenge vergleicht, ergibt sich ein ähnliches Bild:

Die rote Linie zeigt das Wachstum der Geldmenge, die gelbe Linie das Wachstum der Goldmenge.

Diese wächst ungefähr um 1,7 Prozent pro Jahr. Somit ist das jährliche Wachstum der Geldmenge ebenfalls um rund 7 Prozent höher.

Zwangsläufig muss der Goldpreis auf lange Sicht gegen-über Euro und Dollar an Wert gewinnen. Wie die Berechnungen auf vorstehenden Seiten zeigen, war dies in den letzten Jahrzehnten auch der Fall.

An diesem Zustand wird sich in den nächsten Jahren sicher nichts ändern.

10. Explosion der Edelmetallpreise während der Stagflation in den 1970er Jahren

Die 1970er Jahre waren geprägt von einer hohen Teuerung bei wirtschaftlicher Stagnation. Für diesen Zustand wurde der Begriff „Stagflation“ kreiert. Maßgeblich für diese wirtschaftliche Entwicklung waren stark gestiegene Ölpreise aufgrund der beiden Ölkrisen in den Jahren 1973 und 1979.

Mehrere Wirtschaftswissenschaftler verglichen in letzter Zeit die aktuelle wirtschaftliche Entwicklung nebst ihren möglichen Folgen, mit der Stagflation der 1970er Jahre.

Damals kam es nicht nur zu stark steigenden Energiepreisen, sondern auch zu einer Explosion der Edelmetall-Preise – siehe die nächsten beiden Charts . Eine ähnlich hohe Teuerung wie in den 1970er Jahren, könnte auch in dieser Dekade möglich werden:

Goldpreis in USD

Der Goldpreis stieg zwischen September 1976 und Januar 1980 von 104 USD auf 850 USD – also innerhalb von nur 40 Monaten um das 8,2-fache.

Aktueller Goldpreis: 1930 USD

Sollten wir einer ähnliche Entwicklung erleben, wie in den 1970er Jahren, könnte der Goldpreis in seiner nächsten Anstiegswelle auf 15.800 USD klettern – kein Schreibfehler!

Silberpreis in USD

Der Silberpreis stieg zwischen September 1976 und Januar 1980 von 4,09 USD auf 49,45 USD – also innerhalb von nur 40 Monaten um das 12-fache.

Aktueller Silberpreis 25 USD

Sollten wir einer ähnliche Entwicklung erleben, wie in den 1970er Jahren, könnte der Silberpreis auf 300 USD an-steigen. Gold und Silber bieten enormes Preissteigerungspotential.

Es wäre weder außergewöhnlich noch verwunderlich, wenn sich in diesem Jahrzehnt wieder so eine Phase explodierender Edelmetallpreise ereignen würde. Zeiträume mit ähnlicher Entwicklung hat es schon mehrfach gegeben. Man muss warten können und genügend Geduld mitbringen, „bis der große Fisch anbeißt.“ Preisexzesse bei den Edelmetallen dürften in den nächsten Jahren unausweichlich sein.

Die letzte sehr starke Preis-Entwicklungsperiode fand zwischen 2001 und 2011 statt. Der Goldpreis stieg zwischen Februar 2001 und September 2011 von 257 USD auf 1.897 USD – also innerhalb von rund 10 Jahren um das 7,4-fache.

Der Silberpreis stieg zwischen November 2001 und April 2011 von 4,07 USD auf 48,70 USD – innerhalb von rund 10 Jahren um das 12-fache. Sehr wahrscheinlich wird sich auch in dieser Dekade eine ähnliche Anstiegswelle ereignen.

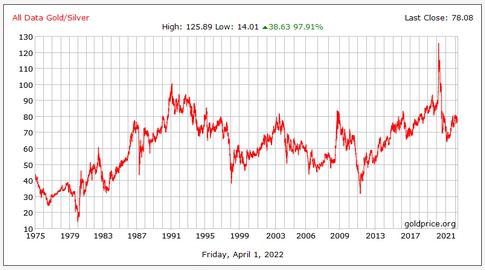

11. Die Gold-Silber-Ratio ist mit einem Wert von 78 immer noch sehr hoch

Da es in der Erdkruste etwa 17-mal mehr Silber als Gold gibt, war über Jahrhunderte Gold 17-mal teurer als Silber.

Aktuell ist Gold 78-mal teurer als Silber. Silber ist somit noch stark unterbewertet – eine Silber-Übergewichtung in der Anlagestrategie erscheint sehr sinnvoll.

In den letzten 50 Jahren lag die Gold-Silber-Ratio in einer Bandbreite zwischen 17 (Januar 1980) und 120 (März 2020).

Es dürfte nur eine Zeitfrage sein, bis die Ratio wieder in den Bereich von 35 abfällt, vielleicht aber auch deutlich tiefer – wie im Januar 1980.

Auf dem Höhepunkt des Preisexzesses im Januar 1980, als Gold einen neuen Preisrekord von 850 USD pro Feinunze erreicht hatte, lag die Gold-Silber-Ratio mit einem Wert von 17, wieder im gewohnten Bereich der letzten Jahrhunderte.

Nach dem Ausbruch der Finanzkrise, kam es zwischen 2009 und 2011 zu einem starken Preisanstieg der Edelmetalle. Wie im Chart ersichtlich, fiel das Gold-Silber-Verhältnis in dieser kurzen Zeitspanne von 80 auf 31 zurück. Der Silberpreis ist in dieser starken Preissteigerungsphase somit mehr als doppelt so stark gestiegen, wie der Goldpreis. Das war eine sehr typische Preis-Entwicklung: Wenn der Goldpreis sehr stark anzieht, steigt der Silberpreis meist doppelt so stark. Dieses Phänomen dürften wir auch in dieser Dekade wieder sehen.

Damit sich Anleger mit echten physischen Edelmetallen eindecken können, gibt es das Produkt „Strategic Eternal Value“!