Wie in der letzten Ausgabe geschildert, wurde am 15. August 1971 die letzte Bindung des US-Dollars zum Gold gelöst und somit das globale Geldsystem vollständig entmaterialisiert. Seither ist keine Währung mehr mit einem knappen Vermögenswert, wie Gold, gedeckt.

Zentralbanken können ohne jegliche Beschränkung Geld drucken. In der Fachsprache heißt es natürlich „Geld schöpfen“ und sie machen von diesem Privileg auch reichlich Gebrauch. Verschiedene Geld- und Schuldenmengen steigen exponentiell an.

Das wird mittelfristig enorme Auswirkung auf die Kaufkraft des Geldes haben. Währungen beruhen auf drei wichtigen Säulen: Stabilität, Glaubwürdigkeit und Vertrauen. Das Vertrauen in die zukünftige Kaufkraft des Geldes wird mit zunehmender Teuerung bröckeln.

Letztlich steht und fällt das Vertrauen der Bevölkerung in ungedeckte Währungen auch damit, dass die Notenbanken das Geldschöpfungsprivileg nicht missbrauchen, zum Beispiel für eine verdeckte Staatsfinanzierung. Das war beispielsweise ein wesentliches Versprechen der Politik, um die deutsche Bevölkerung bei der Euro-Einführung zu beruhigen, aber es wurde nicht eingehalten.

1. Globale Rekordverschuldung

Gemäß Daten des Institute of International Finance belief sich die welt-weite Gesamtverschuldung per Mitte 2021 auf 296 Billionen US-Dollar, was gut 350 Prozent der globalen Wirtschaftsleistung entspricht.

Allein in der Zeit der Anti-Corona-Maßnahmen sind die globalen Schulden um 36 Billionen US-Dollar gestiegen.

Es handelt sich hier um die Gesamtverschuldung, also um die Verschuldung der Staaten, der privaten Haus-halte und der Unternehmen.

Erreicht die Gesamtverschuldung ein zu hohes Niveau, nimmt der Grenznutzen jedes zusätzlichen Dollars an Schulden für das Wirtschaftswachstum ab. Überkapazitäten, Fehlinvestitionen und der wachsende Anteil neuer Schulden, der nur dazu dient, die Zinsen auf Altschulden zu bedienen, erdrücken die Realwirtschaft im Laufe der Jahre immer mehr.

Bewirkte ein US-Dollar neue Schulden in den 1960er-Jahren noch rund 80 Cent mehr BIP, so sank der Wert auf 30 Cent in den 1990er-Jahren und auf rund zehn Cent seit dem Jahr 2000. Heute ist die Wirkung nahe null. Dies gilt überall. Auch in China hat der realwirtschaftliche Effekt neuer Schulden dramatisch abgenommen.

Die Bedienung sehr hoher Schulden durch Zins- und Rückzahlungen wird im Laufe der Zeit in einem ungedeckten Schuldgeld-System zu einer wachsenden Last, weil diese Mittel der realen Wirtschaft entzogen werden und ins Finanzsystem fließen.

Eine kurze, überschlagsmäßige Rechnung verdeutlicht diesen Aspekt:

Bis in die 1990er-Jahre waren Zinssätze zwischen sieben und neun Prozent normal. Wenn heute auf die rund 300 Billionen Dollar Schulden, Zinsen in Höhe von acht Prozent zu zahlen wären, läge der jährliche Zinsaufwand bei 24 Billionen Dollar.

Die globale Wirtschaftsleistung beläuft sich derzeit auf 86 Billionen Dollar. Bei „normalen“ Zinssätzen wären heute also rund 28 Prozent der globalen Wirtschaftsleistung für Zinszahlungen aufzuwenden. Weil dies untragbar wäre, wurden die Zinsen schleichend über die Jahre nahezu abgeschafft!

2. Wie konnte es zu dieser Rekord-Verschuldung kommen?

Die Geldmenge muss in diesem ungedeckten Schuldgeld-System ständig wachsen. Der Zins wird nicht durch Angebot und Nachfrage gebildet, sondern diktatorisch von den Notenbanken festgesetzt. Damit die Schulden für die Schuldner tragfähig bleiben, haben wir unnatürlich niedrige Zinssätze. In so einem planwirtschaftlichen System konnte die Verschuldung auf ein nicht nachhaltiges Niveau ansteigen.

3. Das System ist überschuldet!

Die künstlich niedrigen Zinssätze zeigen mehr als deutlich: Das System ist überschuldet!

Ein Blick auf die Eurozone ist diesbezüglich sehr aufschlußreich:

Zwischen den Staaten mit der besten und der schlechtesten Bonitätsnote in der Eurozone ist der Rendite-Unterschied mittlerweile sehr gering. Die Rendite für 10-jährige deutsche Anleihen liegt bei minus 0,23 Prozent. Deutschland hat mit „AAA“ die beste Bonitätsnote.

Griechenland zahlt zum Beispiel für 10-jährige Anleihen nur 0,81 % und hat ein Bonitätsrating von „BB“. Griechische Anleihen gehören damit zum sogenannten „Ramschbereich“. Früher wurde dieser Nicht-Investment-Grade-Bereich auch Hochzinsbereich genannt. Bei 0,81 % Rendite kann von hohen Zinsen jedoch keine Rede mehr sein.

Deutschland und Griechenland unterscheiden neun Bonitätsstufen. Das trägt der unterschiedlichen Verschuldung Rechnung. In Deutschland liegt die offizielle Verschuldung bei 71 %, in Griechenland sind es mehr als 200 % der Wirtschaftsleistung. Der Renditeunterschied spiegelt das nicht wider und das haben Griechenland und auch andere Euro-Süd-Staaten der EZB zu verdanken.

Blickt man zurück in das entscheidende Jahr der Eurokrise (2012), war die Lage eine andere. Damals hatte Portugal ein Rating wie heute Griechenland (BB). Der Renditeunterschied zu Deutschland be-trug fast 10 Prozent, obwohl die Verschuldung keine 50 Prozentpunkte auseinander lag.

So war die Lage im Jahr 2012:

Deutschland hatte auch damals die Bonitätsnote „AAA“, die offizielle Verschuldungsquote lag bei 80 % und der Zins für 10-jährige Schuldscheine bei 1,3 %. Portugal wurde mit „BB“, also sieben Bonitätsstufen schlechter bewertet, hatte einen Verschuldungsgrad von 120 % und musste für seine 10-jährigen Schuldscheine 10,5 % Zinsen zahlen. Griechenland wurde mit „CC“ bewertet, somit neun Bonitätsstufen schlechter als Deutschland, der Verschuldungsgrad lag bei 160 % und so musste Griechenland für seine 10-jährigen Anleihen üppige 29 % Zinsen pro Jahr bieten.

In vielen Ländern ist die Verschuldung heute höher als damals, doch die Zinsen liegen so tief wie nie. Obwohl sich die Lage nicht wesentlich gebessert hat, sind die Bonitätsnoten besser als damals. Ratingagenturen haben bei ihrer Bewertung offenbar andere Faktoren in Betracht gezogen. Dazu gehören die Interventionen der Notenbank. Bei Bedarf tritt die Notenbank als Käufer der Anleihen auf. Aber es ist noch viel schlimmer:

Eigentlich dürfte die EZB keine griechischen Anleihen kaufen, da die Anleihen nicht im Investment-Grade-Bereich sind. Mit einem „Pandemienotfallprogramm“ der EZB, wurde dieser Grundsatz über Bord geworfen. Auch stark ausfallgefährdete griechische Anleihen werden heute von der EZB gekauft.

Bei allen Staaten sind die jährlichen Ausgaben höher als die Einnahmen. Zum Ausgleich dieser Defizite stellen die Regierungen Schuldscheine aus, die von der EZB mit neu gedrucktem Geld gekauft werden. So wachsen die Staatsschulden immer weiter! Sind die sogenannten Währungshüter in Wahrheit nicht das Gegenteil, also Inflationsverursacher und somit Kaufkraft-Zerstörer?

Die immer höhere Verschuldung ist nur mit tieferen Zinsen tragbar. Tiefe Zinsen heute, regen die Verschuldung weiter an, weshalb wir morgen noch tiefere Zinsen brauchen, um die Last überhaupt tragen zu können, bzw. um weiterhin die Illusion aufrechtzuerhalten, die Schulden bedienen zu können.

Die sogenannten „Währungshüter“ haben sich in eine ausweglose Situation manövriert. Die Schulden sind so hoch, dass die Zinsen höchstensfalls für eine kurze Zeit von den Notenbanken in homöopathischen Dosen erhöht werden können. Selbst eine geringfügige Zinserhöhung wird große Probleme verursachen, ähnlich wie im Dezember 2018, so dass die Zinsen nach kurzer Zeit sicherlich wieder gesenkt und die Märkte mit noch mehr Liquidität geflutet werden müssen.

Zur Erinnerung: Im Winter 2018 stürzten nach leichten Zinserhöhungen die Börsen ab. Einen Verfall der Vermögenspreise wird das Geld- und Finanzsystem nicht mehr verkraften. Deshalb kann man da-von ausgehen, dass dies von den Notenbanken durch eine sehr lockere Geldpolitik verhindert wird.

4. Eine nominelle Entschuldung ist unmöglich

Bei einer exzessiven systemweiten Verschuldung in Höhe von einigen hundert Prozent der Wirtschaftsleistung, ist eine nominelle Entschuldung unmöglich. Denn der Versuch, die Geldmenge zu reduzieren, würde zum Kollaps des gesamten Systems führen, die Ponzi-Natur des Systems offenlegen und die Wirtschaft abstürzen lassen.

Ponzi gilt als Erfinder eines Schneeballsystems. Diese Systeme können eine Weile Bestand haben, solange ständig frisches Geld hinzufließt. Bleibt neues Geld aus, brechen sie zusammen. So ist es auch um unser Geld- und Finanzsystem bestellt. Ständig muss die Geldmenge erweitert werden, sonst nimmt die Wirtschaft Schaden und infolge dessen kann durch viele Kreditausfälle das Bankensystem in große Schwierigkeiten geraten.

Der Versuch, einer nominellen staatlichen Entschuldung wäre von vornherein zum Scheitern verurteilt. Regierungen, die versuchen, durch Ausgabenkürzungen kräftig zu sparen, um Schulden zu tilgen, reduzieren dadurch die Geldmenge, wenn die Anleihen im Bestand der EZB sind. Zudem würden sie die Konsummöglichkeiten in der Volkswirtschaft reduzieren und die Wirtschaftslage verschlechtern. Das führt zu Arbeitslosigkeit, weniger Steuereinnahmen, aber zu steigenden Ausgaben für Sozialleistungen. Eine nominelle staatliche Entschuldung ist in diesem Geldsystem kaum möglich.

5. Es gibt aber dennoch eine Möglichkeit der Entschuldung

Das Verblüffende: Man kann eine Entschuldung auch durch eine große Ausweitung der Geldmenge erreichen! Wenn das öffentliche und private Schuldenniveau im Verhältnis zur Fiat-Geldmenge in historischer Betrachtung hoch ist, wird zum Schuldenabbau einfach die Fiat-Geldmenge im System ausgeweitet. Das wurde von den USA in den 1940er Jahren erfolgreich praktiziert.

6. Die US-Verschuldungsquote steht mit 120 Prozent wieder auf Rekordniveau

Die nominelle offizielle US-Staatsverschuldung liegt nun mit ungefähr 28,5 Billionen Dollar auf Rekordhöhe. Wie in der Vergangenheit an dieser Stelle schon mehrfach erwähnt, verdoppelt sich der US-Schuldenstand seit vier Jahrzehnten etwa alle acht Jahre.

Aktuell befindet sich in vielen Ländern die Staatsverschuldung auf dem höchsten Stand in Friedenszeiten. Wie werden die Staaten diese Verschuldungslage überwinden können?

Ein Blick in die Geschichtsbücher könnte die Antwort liefern.

Die US-Schuldenquote steht ebenfalls auf Rekordniveau

Die US-Schuldenquote steht mit 120 Prozent ebenfalls auf Rekordniveau. Dieses Niveau wurde aber schon einmal erreicht. Die USA beendeten den Zweiten Weltkrieg mit einer Verschuldung von 120 Prozent des BIP.

Anschließend begann eine Phase der großen Entschuldung. Bis in die frühen 1970er Jahre war die Schuldenquote in den USA auf etwa 30 Prozent gesunken!

Wie wurde dies erreicht? Die Antwort auf diese Frage könnte sehr interessant sein, denn es ist möglich, dass nun bei gleicher US-Schuldenquote wie damals, wieder ein Entschuldungsprozess nach dem bewährten Muster eingeleitet wird. Die damalige Vorgehensweise zu ignorieren, wäre heutzutage fahrlässig.

7. Wie gelang den USA diese enorme Entschuldung?

Die Antwort lautet: Durch finanzielle Repression! Darunter versteht man die Deckelung der Rendite von Staatsanleihen, deutlich unterhalb der Inflationsrate. Diesen Zustand haben wir bereits!

Im Jahr 1942 verpflichtete sich die Federal Reserve gegenüber dem US-Finanzministerium, genügend Schuldscheine zu kaufen, um die Zinssätze bei 0,375 % für kurzfristige und 2,5 % für 10-jährige Anleihen zu deckeln. Dadurch wurde die Geldmenge stark ausgeweitet und somit die Finanzierungs-kosten des Zweiten Weltkrieges über eine Geldentwertung der Bevölkerung aufgebürdet.

Bis 1951 wurde diese Zins-Deckelung aufrecht gehalten. Im Schnitt lag die Inflationsrate in diesem Zeitraum bei 5,8 % pro Jahr. In den Jahren unmittelbar nach dem 2. Weltkrieg sogar bis zu 20 %.

Infolgedessen waren die realen Zinssätze tief negativ und der Schuldenstand im Verhältnis zum nominellen BIP konnte wieder auf ein vertretbares Niveau schrumpfen. Wenn man zum Beispiel bei einer Inflationsrate von 12,5 % für seine Staatsanleihen nur 2,5 % Zinsen bekommt, hat man einen realen Zinssatz von minus 10 %.

Die Budgetdefizite und Staatsverschuldung stiegen durch den Kriegseintritt der USA in 1941 rapide an und wurden von der Zentralbank durch eine Politik der finanziellen Repression monetarisiert. Das be-deutet: Der Staat stellte Schuldscheine aus. Diese wurden von der Notenbank mit frisch gedrucktem Geld gekauft. US-Finanzministerium und Fed vereinbarten sehr niedrige Zinssätze, die weit unter der Inflationsrate gehalten wurden. Staat und Notenbank weiteten die Geldmenge massiv aus. Dadurch wurden große Teile der öffentlichen und privaten Schulden entwertet.

Der Chart zeigt die Schuldenquoten der USA von 1790 bis 2020.

Die beiden Spitzen-werte von jeweils 120 Prozent wurden nach dem Zweiten Weltkrieg und im letzten Jahr erreicht.

8. Eine Wiederholung sollte niemanden überraschen

Sehr wahrscheinlich werden wir eine Wiederholung der damaligen Maßnahmen zur Reduzierung der Verschuldungsquote sehen. Ein paar Jahre mit steigenden Inflationsraten wird das nominelle BIP erhöhen und somit die Verschuldungsquote reduzieren. Anleger sind gut beraten, mit dem Kaufkraftverlust von Euro, Dollar und anderen Währungen zu rechnen; eine Entwicklung, die zwar schon seit Jahr und Tag im Gange ist, die aber künftig noch merklich an Fahrt gewinnen dürfte.

Die Entwertung des ungedeckten Geldes war und ist für Regierungen der bevorzugte Umgang mit Finanz- und Schuldenproblemen; das gilt vor allem heute, da viele Menschen die Schrecken einer hohen Inflation nicht mehr kennen. Und daher sind auch die Skrupel von Regierungen und Notenbanken gering, mit jeder Krise, die Dosis der Geldmengenvermehrung zu erhöhen.

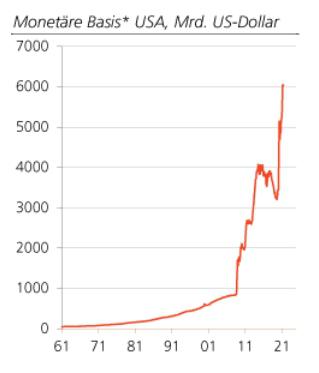

Von 1959 bis 2021 wurden von der amerikanischen Notenbank knapp 6 Billionen US-Dollar in Form von Zentralbankgeld geschaffen. Darunter versteht man Bargeld plus Guthaben der Banken bei der Zentralbank.

86 Prozent davon – also 5,2 Billionen US-Dollar – wurden allein seit Mitte 2008 gedruckt!

Mit dieser stark ausgeweitete Zentralbank-Geldmenge verfügt der US-Bankenapparat über ein gewaltiges Kredit- und Geld-mengen-Vermehrungspotential.

Es ist undenkbar, dass die Fed ihr Schuldschein-Depot wieder abbauen könnte: Der Finanzmarkt und das Bankensystem würden kollabieren! Die Zeichen stehen auf Kaufkraftverlust der Währungen.

Sämtliche Vermögenspreise, wie auch Edelmetalle, dürften enorm an Wert zulegen. Für Gold und Silber könnten die Voraussetzungen besser nicht sein: massiv überschuldete Volkswirtschaften, die als letzten Ausweg, die Entwertung ihrer Währungen zum Abbau íhrer Schulden heranziehen werden.

Damit sich Anleger mit echten physischen Edelmetallen eindecken können, gibt es das Produkt „Strategic Eternal Value“!